創立費と開業費の違いについてわかりやすく解説!

個人事業主が開業する場合や会社を設立するためには多額の費用がかかりますが、個人と法人ではその処理が多少異なります。間違いが多い項目となりますので今回はこの開業時にかかる費用の処理方法について解説します。

目次

個人事業主の場合

開業費

個人事業主の場合は、事業を開始するまでの開業準備のために支出した費用を「開業費」として処理します。

具体的な範囲や上限額についても決まりがないため、事務所家賃や光熱費など経常的に発生する費用も開業費に含めて処理することが可能です。

開業費の会計処理

例えば、開業費を現金で10万円支払った場合の仕訳は以下のようになります。

| 借 方 | 金 額 | 貸 方 | 金 額 |

| 開業費 | 100,000 | 現金 | 100,000 |

法人の場合

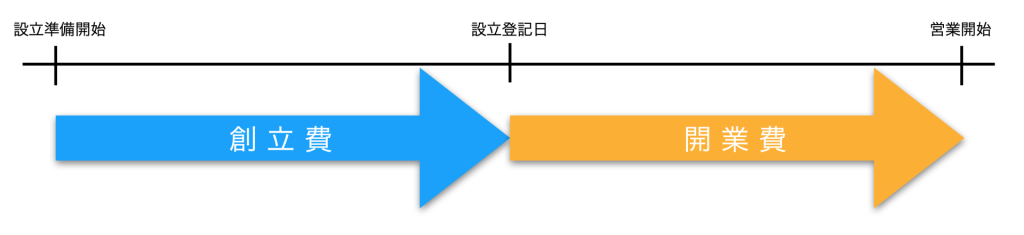

法人の場合は、下図のように会社の設立準備開始から設立登記日までの費用を「創立費」、設立登記日から営業開始日までの費用を「開業費」として処理します。

創立費

創立費は設立登記日までに支払った会社を創立するための費用ですが、無制限に認められるわけではなく、具体的には以下のようなものを創立費として計上します。

・定款作成費用

・定款認証費用

・定款印紙税

・司法書士報酬

・設立前の事務所賃借料

・許認可費用

・印鑑証明書の発行手数料

・登録免許税

・設立前の発起人報酬など

開業費

開業費は、設立登記日から営業を開始するまでに支払った「事業を開始するまでに支出した特別な費用」のことをいいます。特別に支出した費用との規定があるため個人事業主の開業費とは取り扱いが異なりますので注意が必要となります。具体的には以下のようなものが開業費となります。

・チラシや会社パンフレットなどの広告宣伝費

・印鑑や名刺の作成費用

・開業前の交通費や交際費

・市場調査などの調査費用

注意点

個人事業主の開業費とは異なり、以下のような経常的な支出は開業費にはあたりませんので注意が必要です。

・事務所賃借料

・水道光熱費

・通信費など

開業費・創立費の会計上の注意点

開業費として計上できないもの

開業費として計上できないものとして以下のようなものがありますので注意しておきましょう。

・10万円以上の備品や車など固定資産として計上すべきもの

・商品の仕入代金

・敷金・礼金

※ただし、固定資産や礼金で金額が小さいものは一括で経費計上が認められる例外的な規定があります。

費用化のタイミング

創立費と開業費は会計上は繰延資産ですが、5年(60ヶ月)で均等償却するか任意償却をするかを自由に選択することが可能です。

このため任意償却を選択した場合は設立1年目に全額を償却することもできますし、設立から数年後に利益が出始めたタイミングで償却するなど任意に決めることができるので、節税対策にも繋がります。

まとめ

今回は創立費と開業費の計上時に間違いの多い項目について解説しました。

個人事業主では迷うことが少ない開業費ですが、法人は上記の様に様々な点を考慮する必要があるため間違えないように注意しましょう。

著者紹介

「小さな会社と個人事業主の専門税理士」、吉川拓税理士事務所の吉川です。

10年以上にわたり、小規模事業者や個人事業主の皆さまを税理士としてサポートしてきました。

現在は大阪市で開業していますが、オンライン対応により地方や離島を含め全国対応しております。

会計や税金が苦手な方にも、専門用語を使わず分かりやすく、親身に寄り添うことを心がけています。

趣味はトイプードル、コーヒー、読書。お気軽にご相談ください。