無申告だった場合はどうすればいいのか?

1年間の所得と税金を計算して税務署に報告する手続きのことを確定申告といいますが、個人事業主やフリーランスの人は原則として確定申告をしなければなりません。

今回はこのような確定申告をしなければならない人が申告していなかった場合の手続きについて解説します。

目次

確定申告を忘れたときに課される税金!

①無申告加算税

確定申告をしなければならないにもかかわらず申告をしなかった場合や期限後に申告をした場合などは、無申告加算税が課されます。

無申告加算税は、納付しなければならない税額の50万円以下の部分に対して15%、50万円超の部分に対して20%の税金が課されます。

②重加算税

確定申告義務があるにもかかわらず申告をしなかった場合で、仮装、隠蔽など特に悪質であると判断された場合は、納付しなければならない税額の35%〜50%の税額が課されます。

仮装、隠蔽とは二重帳簿の作成や帳簿書類の破棄・改ざんなどのことをいい、このような行為があった場合には非常に重い税額が課されることとなります。

③延滞税

納期限までに税金を納めなかった場合には延滞税がかかります。

無申告の場合は申告書の提出日が納期限となるため提出した日に納付するようにしましょう。

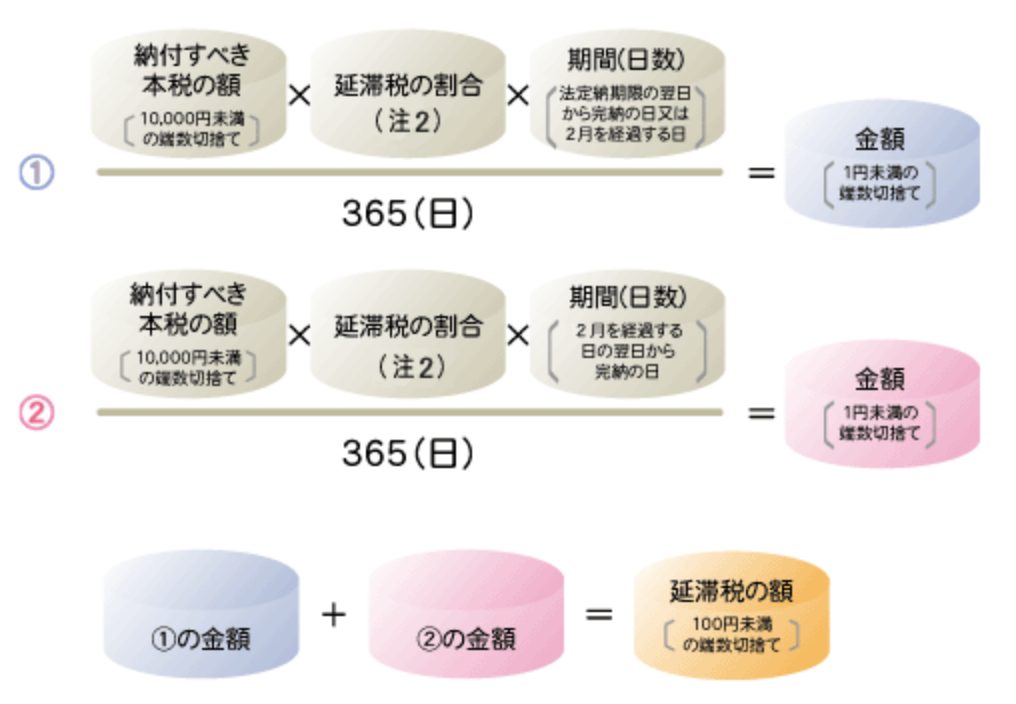

延滞税は下記の①と②の合計額となります。計算についての詳細は国税庁の「延滞税の計算方法」をご覧ください。

無申告の場合の対処法!

確定申告することをうっかり忘れていた場合やそもそも確定申告しなければならないことを知らなかった場合などは、早急に申告書の提出をしましょう。無申告に対しては上記で説明したような附帯税が課されるおそれがあるため1日でも早く申告をしたほうが良いです。

そもそも無申告であれば税務署にはバレないと考える人がいますが、取引先や関係先が行う確定申告や取引先などが税務調査を受けることにより、無申告が発覚するケースもあるためバレていると考えておきましょう。

毎年きちんと申告をしている人に比べて無申告の場合は、税務調査が入った場合に厳しくチェックされることが想定されます。

附帯税などとも合わせると結果としてかなり大きな税金がかかってくる可能性があるため、無申告の場合は早急に申告書の提出をするようにしましょう。

なお、確定申告をすることにより還付を受けることができるなどメリットがある人もいるためいずれにしても申告書の提出は必ずしておきましょう。確定申告の詳細については以下のページをご覧ください。

無申告の場合は過去何年分の申告をするか?

税務調査ができる期間は国税通則法に定められており、通常では過去3年〜5年分さかのぼって調査をすることになります(国税通則法第70条1項)。

しかし、脱税行為など悪質な場合などには過去7年分さかのぼって調査をすることができます(国税通則法第70条5項)。

原則として5年分さかのぼって税務調査を行うことができることから無申告の場合は最低でも5年分の申告をするようにしましょう。このときにはすべての売上や経費の資料を揃えて期限後申告を行うことが大切です。

推計課税について

推計課税とは、税務署長が更正や決定をする場合に直接的な資料を使わず、特定の割合により推計で課税をすることをいいます。

法人税法131条や所得税法156条にこの規定があり、本来青色申告をしているときは推計課税はできないのですが、資料がほとんどない場合にはこの推計課税で計算されることとなります。

まとめ

今回は無申告の場合はどうすべきかについて説明しました。

確定申告義務があるにもかかわらず、申告を怠った場合には多額のペナルティが課されてしまいます。

まずは確定申告をしなければならないかを判断し、申告しなければならない場合はきちんと期限内に申告をするようにしましょう。もし申告ができていない場合は1日でも早く申告することが大切です。