確定申告が必要な人とは?

確定申告とは1年分の所得税額を確定させる手続きのことをいいますが、個人事業主やフリーランスの人は原則としてこの確定申告をしなければなりません。ただ確定申告が不要な場合もあるのでその要否について説明します。

目次

確定申告とは?

確定申告とはわかりやすくいうと1年間の所得と税金を計算して税務署に報告する手続きのことをいいます。所得税法では、収入がある人は自分で所得を計算して税務署に申告する「申告納税方式」という方法が採用されています。

このため個人事業主やフリーランスの人は原則として確定申告する必要があります。

確定申告をする必要があるにもかかわらず申告を行わない場合は「無申告加算税」や「重加算税」、「延滞税」など本来納めるべき税金に加えて多額のペナルティが課されるおそれがあるため、申告をしていない人は速やかに確定申告をしましょう。

なお、確定申告を「知らなかった」といった理由により申告をしていなかった場合でも税務調査により明らかになった場合にペナルティが軽減されることはないので申告をきちんと行う必要があります。

確定申告が必要な人と不要な人について

個人事業主やフリーランスの場合

確定申告が必要な人

個人事業主やフリーランスの人は、10種類ある所得のうち区分は「事業所得」となります。

この場合は所得金額から各種所得控除を差し引いた金額がプラスであれば確定申告をしなければなりません。

確定申告が不要な人

誰でも引くことのできる控除として基礎控除額が48万円あるため、48万円以下の所得である場合は確定申告が必要ありません。

給与所得や副業による所得がある場合

給与所得や副業による所得がある場合は以下のような条件により、確定申告が必要な場合と不要な場合があります。

確定申告が必要な人

① 給与の収入金額が2,000万円を超える場合

② 1ヶ所のみの給与で、給与所得と退職所得以外の所得(副業など)が20万円を超える場合

③ 2ヶ所以上の給与で、年末調整を行わない給与の収入金額(従たる給与)と、給与所得と退職所得以外の所得(副業など)が20万円を超える場合

④ 同族会社の役員や家族などが、その法人から給与ほかに、資産の使用料等を受け取る場合

⑤ 災害減免法による源泉徴収税額の還付等を受けた場合

確定申告が不要な人

① 1ヶ所のみの給与で、給与所得と退職所得以外の所得(副業など)が20万円以下の場合

② 2ヶ所以上の給与で、年末調整を行わない給与の収入金額(従たる給与)と、給与所得と退職所得以外の所得(副業など)が20万円以下の場合

③ 2ヶ所以上からの給与所得者で、従たる給与の収入金額と、給与所得と退職所得以外の所得(副業など)が20万円を超える場合であっても、「雑損控除、医療費控除、寄附金控除、基礎控除」以外の所得控除の合計額が150万円以下で、かつ、給与所得と退職所得以外の所得が20万円以下の場合

退職所得がある場合

確定申告が必要な人

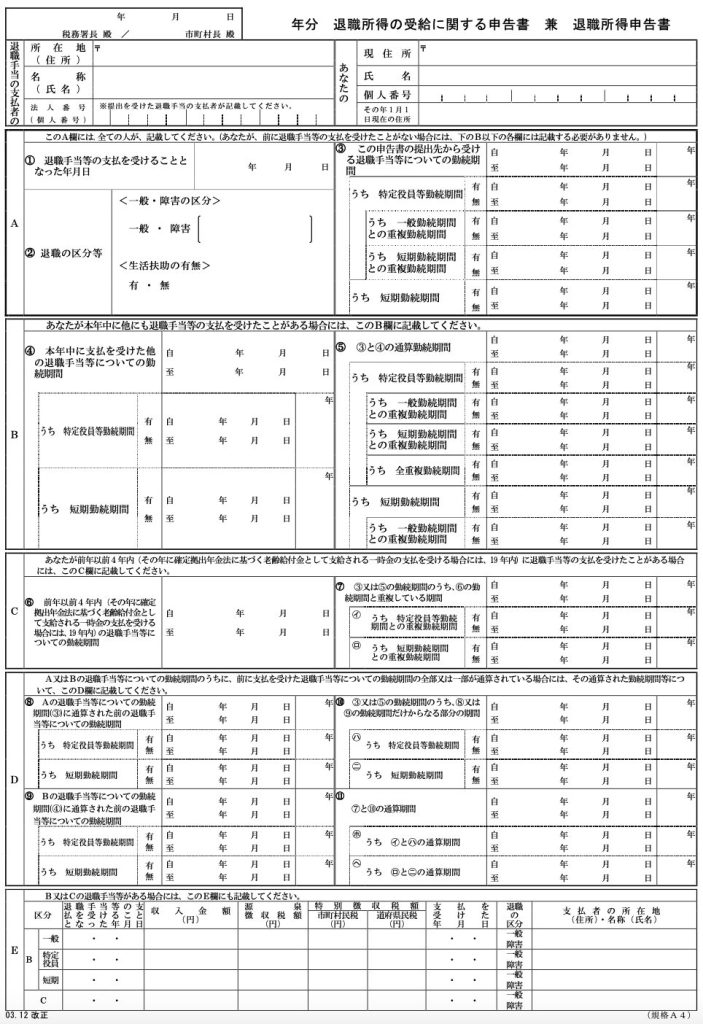

退職所得がある人は「退職所得の受給に関する申告書」を提出していない場合には、確定申告が必要となります。

「退職所得の受給に関する申告書」は、退職金を受け取る人が支払者に提出する書類で、この申告書の提出により適正な源泉徴収が行われます。

この申告書を提出していない場合には、20.42%が退職金から源泉徴収されます。

また、中途退職をした人で年末調整を受けていない場合は確定申告をする必要があります。

確定申告が不要な人

退職所得がある人で「退職所得の受給に関する申告書」を提出している場合は確定申告は不要です。

公的年金等による所得がある場合

確定申告が必要な人

公的年金等の収入金額が400万円を超える場合や公的年金等以外の所得が20万円を超える場合は確定申告が必要となります。

確定申告が不要な人

公的年金等の収入金額が400万円以下で、かつ、その他の所得金額が20万円以下である場合は、確定申告は不要です。

不動産取引や株取引により所得がある場合

確定申告が必要な人

土地や家の貸付により不動産所得がある人、土地などの売却や株取引により譲渡益がある場合は、原則として確定申告が必要となります。

確定申告が不要な人

所得が48万円以下である場合や、株取引の場合で源泉徴収が自動的にされる特定口座や非課税枠の範囲内で行うNISAの場合は確定申告は不要です。

確定申告をした方がいい人とは?

事業が赤字の場合

事業所得が基礎控除額の48万円以下の場合は確定申告をする必要がありません。

しかし、青色申告をしている場合で赤字を出しているときは、損失の繰越をすることができます。損失の繰越により翌年以降の黒字と相殺し利益を減らすことができ、結果として所得税を軽減する効果があるため、確定申告をした方が節税に繋がります。

青色申告の詳細については以下のページをご覧ください。

副業で源泉徴収されている場合

アルバイトなどの副業をしている場合に、副業の収入から源泉徴収されているときは所得税が還付される可能性があります。

医療費控除を受けたい場合

自己と自己の同一生計親族の医療費の支払いが10万円を超えている場合は、確定申告をすることにより医療費控除を受けることができます。

住宅ローン控除を受けたい場合

住宅の新築や購入を借入により行なった場合は、住宅ローン控除を受けることができる場合があります。

住宅ローン控除は、年末借入金残高の1%を原則として10年間、税額から直接控除できるため大きな節税効果があります。

まとめ

今回は確定申告が必要な場合と不要な場合について説明しました。

確定申告をしなければならない場合のほか、確定申告をすることにより還付を受けることができる場合などがあるので、確定申告の要否についてはきちんと確認しておくことが必要です。

著者紹介

「小さな会社と個人事業主の専門税理士」、吉川拓税理士事務所の吉川です。

10年以上にわたり、小規模事業者や個人事業主の皆さまを税理士としてサポートしてきました。

現在は大阪市で開業していますが、オンライン対応により地方や離島を含め全国対応しております。

会計や税金が苦手な方にも、専門用語を使わず分かりやすく、親身に寄り添うことを心がけています。

趣味はトイプードル、コーヒー、読書。お気軽にご相談ください。