2023年導入のインボイス制度による影響は?

2023年10月1日から消費税の仕入税額控除を正しく計算するための制度としてインボイス制度が導入されます。

インボイス制度は課税事業者だけではなく、免税事業者にも影響を与える制度となります。そこで今回はこのインボイス制度について説明したいと思います。

目次

消費税のインボイス制度の概要

①インボイス制度とは?

インボイス制度とは正式名称を「適格請求書等保存方式」と言います。

2019年10月から消費税の軽減税率制度が実施されましたが、仕入税額控除を正しく計算するためにインボイス制度が導入されることとなります。

現在では消費税率10%と8%が混在しています。そこで売り手が買い手に対して正確な適用税率や消費税額等をインボイスを通して伝え、買い手はこの請求書を保存することにより仕入税額控除ができる仕組みです。

仕入税額控除とは?

消費税は、売上により受取った消費税額から仕入により支払った消費税額を差し引くことにより計算しますが、これを仕入税額控除と言います。

インボイス制度では、インボイス(適格請求書)がなければこの仕入税額控除ができません。

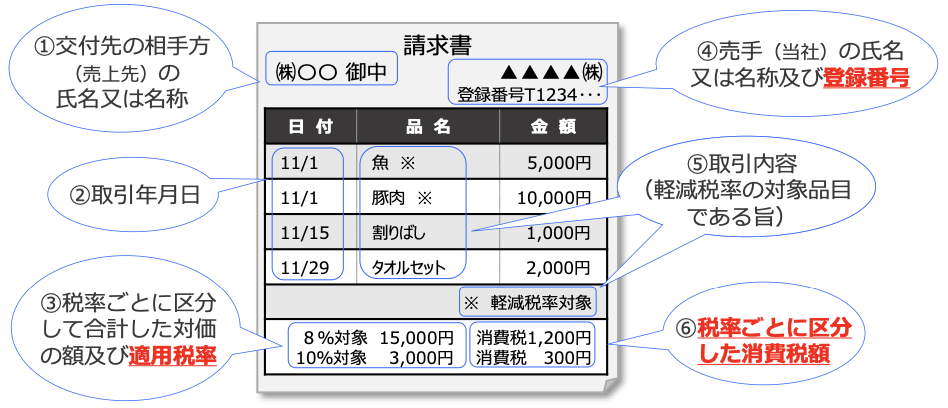

②インボイスの記載事項は?

インボイスは現行の「区分記載請求書」に「登録番号」、「適用税率」、「税率ごとに区分した消費税額等」を追加記載したものでこれを「適格請求書」と言います。具体的には以下の記載が必要となります。

「適格請求書」

① 請求書発行事業者の氏名(名称)と登録番号

② 取引年月日

③ 取引内容

④ 税率ごとに区分して合計した対価の額及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける事業者の氏名(名称)

インボイス制度による影響は?

①課税事業者の場合

買い手として仕入税額控除を受けるために取引先からインボイスを発行してもらえるかどうか(適格請求書発行事業者か否か)を確認する必要があります。また今後、適格請求書発行事業者として登録するかどうかを確認すると良いでしょう。

また取引先が適格請求書発行事業者でない場合は、取引先に課税事業者として登録してもらうよう依頼するか、取引を継続するかどうか判断する必要があります。

そのほか現行の「区分記載請求書」では対応できないため、インボイスに対応した請求書管理システムやレジの導入が必要になります。

②免税事業者の場合

免税事業者の場合、受注先が免税事業者である場合は問題ありませんが、課税事業者である場合は注意を要します。

インボイスが発行できないため取引が継続されないおそれもあることから課税事業者となり適格請求書発行事業者として登録するか、免税事業者のままいるのか判断しなければなりません。

免税事業者である個人事業主やフリーランスが取るべき対応や準備は?

①「適格請求書」が必要か否かの判断

まず第一に適格請求書発行事業者として登録するか否かの判断が必要となります。登録には以下のメリットやデメリットがあるため、自社の状況に応じて適切に判断するようにしましょう。

適格請求書発行事業者となった場合には、取引先との関係が継続しやすいと考えられます。しかし、消費税を納税する必要が出てくるため、売上が増加しない場合には、利益が減少してしまいます。

免税事業者のままの場合は、取引が継続されないおそれが出てきます。また消費税を含まない金額で請求する場合は、その分だけ売上や利益が減少することとなります。

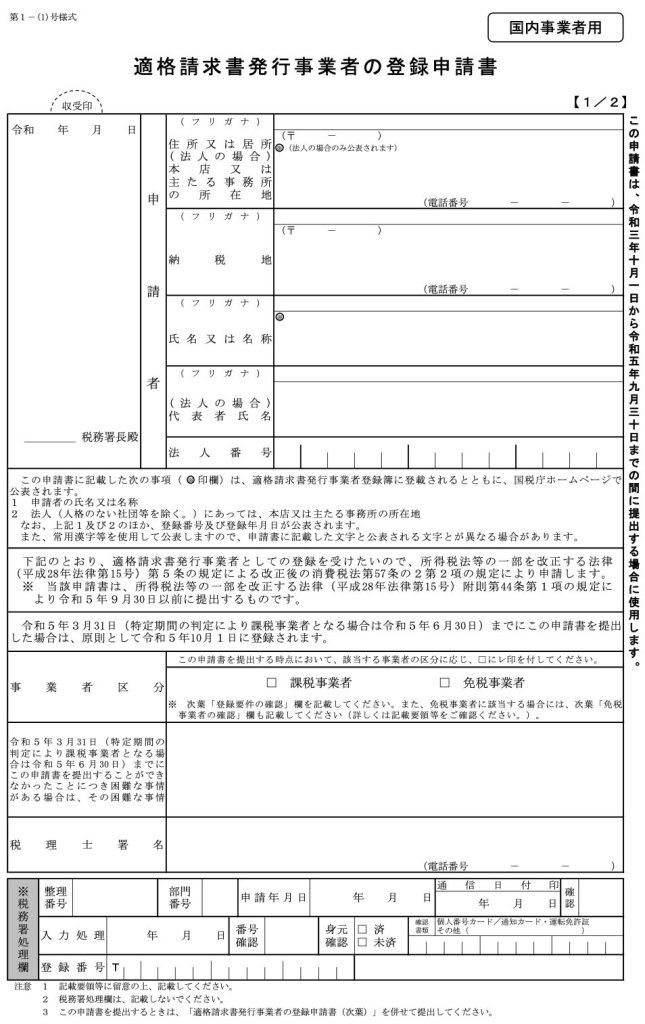

②「適格請求書発行事業者」の登録申請と「消費税課税事業者選択届出書」の提出

2023年10月1日から適格請求書発行事業者として登録を受ける場合は、令和5年3月31日までに登録申請を行う必要があります。期限を過ぎた場合は翌事業年度からの適用となるため注意が必要です。

またこの期限内に登録申請をした場合は、課税事業者となるために必要となる「消費税課税事業者選択届出書」の提出は不要となります。

2023年10月1日以降に適格請求書発行事業者として登録を受ける場合には、「適格請求書発行事業者」の登録申請と「消費税課税事業者選択届出書」の提出が必要となります。

経過措置について

インボイス制度開始後は、適格請求書発行事業者から行った仕入れのみ仕入税額控除の対象となり、それ以外の事業者から行った仕入れは消費税額の控除はできません。

しかし、インボイス制度開始後の6年間は「区分請求書等」と同様の記載がされた請求書等については、適格請求書発行事業者以外からの仕入れに関しても一定割合で仕入れに係る消費税額とみなして控除することができる措置が設けられています。

| 期 間 | 割 合 |

| 2023年10月1日〜2026年9月30日まで | 仕入税額相当額の80% |

| 2026年10月1日〜2029年9月30日まで | 仕入税額相当額の50% |

上記のような経過措置があるためインボイス制度開始直後は免税事業者も影響は軽微に留まる可能性がありますが、この措置は2029年9月30日に終了するためこの期間までには適格請求書発行事業者となるか否か判断する必要があると考えられます。

まとめ

インボイス制度について課税事業者と免税事業者に分けて説明しましたが、免税事業者については適格請求書発行事業者となるか否かについて慎重な判断を要します。

インボイス制度は今後の売上や利益に与える影響が大きいため、適格請求書発行事業者になった場合を想定し、シミュレーションを綿密に行い納税額を試算する必要があります。この場合には、一般課税と簡易課税の選択についても考慮することが大切です。

著者紹介

「小さな会社と個人事業主の専門税理士」、吉川拓税理士事務所の吉川です。

10年以上にわたり、小規模事業者や個人事業主の皆さまを税理士としてサポートしてきました。

現在は大阪市で開業していますが、オンライン対応により地方や離島を含め全国対応しております。

会計や税金が苦手な方にも、専門用語を使わず分かりやすく、親身に寄り添うことを心がけています。

趣味はトイプードル、コーヒー、読書。お気軽にご相談ください。