法人の節税対策とは?

法人税は、株式会社などの法人が事業活動によって得た所得に対して課される税金です。個人事業主が利益を得た場合は所得税を申告・納税しますが、法人の場合は法人税の申告・納税をすることとなります。ここでは法人税の基本的な仕組みや節税方法について説明します。

目次

法人税の仕組みとは?

法人税は、法人の種類によって課税の対象となる所得の範囲や税率が異なります。また同一種類の法人であっても異なる法令が適用される場合があります。

法人の種類

①普通法人

普通法人とは、協同組合等、人格のない社団等、公益法人等、公共法人のいずれにも該当しない法人をいい、株式会社や医療法人などが該当します。法人税の納税義務者の大部分がこの普通法人であり、すべての所得に法人税が課税されます。

②協同組合等

協同組合等とは、農協や信用金庫などをいい、普通法人と同様にすべての所得に法人税が課税されます。

③人格のない社団等

人格のない社団等とは、法人税法第2条第8号では「法人でない社団又は財団で代表者又は管理人の定めがあるものをいう。」規定されていますが、具体的にはPTAや同窓会のことです。収益事業を行った場合には、法人税が課税されます。

④公益法人等

公益法人等とは、営利目的ではなく、公益を目的としている法人をいい、具体的には宗教法人、学校法人、公益社団法人などが該当し、収益事業に関わるものに対してのみ法人税が課税されます。

⑤公共法人

公共法人とは、公共サービスなど公共性がある法人をいい、地方自治体や国立大学法人、日本政策金融公庫などが該当しますが、公共法人には法人税が課税されません。

法人税が課税される所得

法人税では、原則として所得税のように所得を種類別に区分はしません。その点では所得税とは大きく異なります。

法人税法第22条では、法人税の課税対象となる所得を以下のように定めています。

第二十二条

内国法人の各事業年度の所得の金額は、当該事業年度の益金の額から当該事業年度の損金の額を控除した金額とする。

2 内国法人の各事業年度の所得の金額の計算上当該事業年度の益金の額に算入すべき金額は、別段の定めがあるものを除き、資産の販売、有償又は無償による資産の譲渡又は役務の提供、無償による資産の譲受けその他の取引で資本等取引以外のものに係る当該事業年度の収益の額とする。

3 内国法人の各事業年度の所得の金額の計算上当該事業年度の損金の額に算入すべき金額は、別段の定めがあるものを除き、次に掲げる額とする。

一 当該事業年度の収益に係る売上原価、完成工事原価その他これらに準ずる原価の額

二 前号に掲げるもののほか、当該事業年度の販売費、一般管理費その他の費用(償却費以外の費用で当該事業年度終了の日までに債務の確定しないものを除く。)の額

三 当該事業年度の損失の額で資本等取引以外の取引に係るもの

4 第二項に規定する当該事業年度の収益の額及び前項各号に掲げる額は、別段の定めがあるものを除き、一般に公正妥当と認められる会計処理の基準に従つて計算されるものとする。

5 (省略)

引用元:法人税法

上記を要約すると法人税法の所得金額は以下の算式で求めることとなります。

所得の金額= 益金の額 - 損金の額 = 利益の額

(収益の額 - 原価・費用・損失の額)

つまり、法人税法上の所得金額は企業会計における利益の計算方法と同じ構造になっています。

ただし、企業会計では一事業年度における当期純利益を計算することを目的とするのに対して、税法では課税の公平性を重視するため、その目的の違いからすべての収益の額や費用の額などが一致するわけではありません。

そこで企業会計上の利益に不一致項目を加減算し法人税法上の所得を求めることとなります。

法人税の税率は?

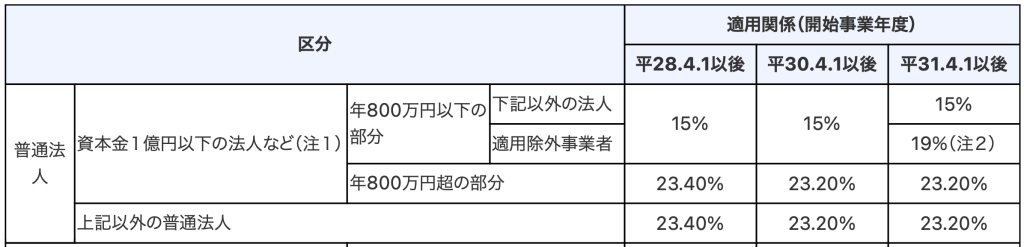

法人税の納税義務者の大部分が普通法人であるため、ここでは普通法人の税率について説明します。

税率については上記の通りですが、資本金の額若しくは又は出資金の額が1億円以下の法人はその所得のうち800万円以下の部分については軽減税率15%が適用されます。800万円超の部分とその他の法人については23.2%の税率で課税されます。

ただし、平成31年4月1日以後に開始する事業年度において適用除外事業者(その事業年度開始の日前3年以内に終了した各事業年度の所得金額の年平均額が15億円を超える法人等をいいます。以下同じです。)に該当する法人の年800万円以下の部分については、19%の税率が適用されます(引用元:国税庁 No.5759 法人税の税率)。

なお、資本金が1億円以下であっても大法人(資本金の額が5億円以上)に100%支配されている場合には、軽減税率は適用されません。

節税とは?

節税をされている方は多いと思いますが、この節税に対して脱税や租税回避との意味の違いについて把握しておくことが大切となるのでこれらについて説明します。

節税とは

節税とは、税法が予定している方法で税負担を軽減する方法です。

例えば、特別償却の対象資産を購入して減価償却費を計上することや、税額控除を利用して税金の負担を減少させる行為です。

節税と脱税の違い

節税に対して脱税とは、税法などの法律が認めない方法により故意や不法に課税を免れる行為です。

例えば、架空の経費を計上したり、売上を除外するなど故意に所得金額を圧縮する行為が脱税となります。

脱税をした場合は、罰則として延滞税、加算税、刑事罰の3つがあり、非常に厳しいペナルティーが科されます。

租税回避とは

租税回避とは、税法が予定していない方法により税負担を減少させる方法です。

税法では、租税法律主義(法律の根拠がなければ租税の賦課・徴収がされないという考え方)が大前提となっていますが、この抜け穴を利用した行為となります。

節税対策11選

ここでは代表的な節税対策を紹介していきます。

節税にはお金が残る節税とお金が残らない節税の2通りがあるので、まずはお金が残る節税対策のうち費用対効果が高いものを最優先に検討したいところです。

お金が残る節税対策

役員報酬

役員報酬を活用することにより所得を法人と個人に分散することができるため非常に高い節税効果を期待することができます。

ただし、役員報酬を設定するためには定期同額であることと不相当に高額でないことが必要です。期の途中で変更できないことから会社の利益をきちんと把握し、会社にかかる税額と個人にかかる税額をシミュレーションすることが必要となります。

また、報酬額を改定する場合は事業年度開始の日から3ヶ月以内に行い、株主総会や取締役会の議事録を作成し保管する必要があります。

出張旅費

出張が多い会社の場合「出張旅費日当」を支給することにより高い節税効果が得られます。

この出張旅費日当は、交通費の実費とは別に日当を支給するもので法人税法上の経費となります。

この方法のポイントは以下の2点になります。

ポイント1

この日当は社長の個人の所得扱いにはならず所得税や住民税、社会保険料の課税対象となりません。つまり、お金をもらうのにも関わらず非課税となります。

ポイント2

消費税の課税対象となります。つまり、消費税の仕入税額控除が受けられるため消費税の節税に繋がります。

ただし、出張旅費日当を支払う場合には旅費規定を作成し、金額を明記しておく必要があります。また、支給金額は不当に高額でないことが要件となるため、金額は慎重に決定する必要があります。

小規模企業共済

小規模企業共済とは、中小企業経営者や個人事業主自身の退職金の積立制度のことです。

国が運営する独立行政法人である「中小企業基盤整備機構」に月額1,000円~70,000円の範囲で掛金を支払います。支払った掛金は年間最大84万円まで所得から控除できます。

解約時には、一括で受け取った場合は退職所得、分割で受け取った場合は年金として雑所得となりますが、いずれにしても所得税の負担が軽減されています。

また契約者貸付制度があるため、いざという時の為に事業資金を借り入れることができます。

ただし、払込期間が240ヶ月(20年)未満で任意解約した場合には、解約手当金が元本割れするので注意が必要です。

中小企業倒産防止共済

近年ではリーマンショックやコロナショックなど中小企業を取り巻く環境は相変わらず厳しい状況が続いていますが、連鎖倒産などのリスクを回避するため「中小企業倒産防止共済」という制度があります。

この制度は取引先が万一倒産した場合に掛金総額の10倍までの金額の融資を受けられる制度です。

この掛金は全額が経費となり節税に繋がる上、12ヶ月支払っていれば掛金の80%、40ヶ月以上継続して支払っていれば解約時に全額が戻ってくるので、社外に積立をしながら節税もできます。

ただし、解約手当金は雑収入となるため解約時のタイミングに注意を要します。

社宅家賃

自分の住んでいる物件の家賃を会社の経費にすることができますが、この方法は節税効果が大きいです。

この方法は大家さんとの賃貸借契約を会社が締結する、若しくは物件を会社が購入するという2パターンの方法があります。

注意点としては、社宅を3つに区分し、役員報酬から賃貸料相当額を会社が徴収する必要があります。

役員に対して社宅を貸与する場合は、役員から1か月当たり一定額の家賃(以下「賃貸料相当額」といいます。)を受け取っていれば、給与として課税されません。

引用元:国税庁「No.2600 役員に社宅などを貸したとき」

賃貸料相当額は、貸与する社宅の床面積により小規模な住宅とそれ以外の住宅とに分け、次のように計算します。ただし、この社宅が、社会通念上一般に貸与されている社宅と認められないいわゆる豪華社宅である場合は、次の算式の適用はなく、通常支払うべき使用料に相当する額が賃貸料相当額になります。

(注1) 小規模な住宅とは、法定耐用年数が30年以下の建物の場合には床面積が132平方メートル以下である住宅、法定耐用年数が30年を超える建物の場合には床面積が99平方メートル以下(区分所有の建物は共用部分の床面積をあん分し、専用部分の床面積に加えたところで判定します。)である住宅をいいます。

(注2) いわゆる豪華社宅であるかどうかは、床面積が240平方メートルを超えるもののうち、取得価額、支払賃貸料の額、内外装の状況等各種の要素を総合勘案して判定します。なお、床面積が240平方メートル以下のものであっても、一般に貸与されている住宅等に設置されていないプール等の設備や役員個人のし好を著しく反映した設備等を有するものについては、いわゆる豪華社宅に該当することとなります。

貸倒引当金

企業が有している売掛金や貸付金などが回収困難となるリスクがある場合、税務上の要件を満たせば貸倒引当金を計上することができます。

貸倒引当金を計上した場合は、損金が増えるため節税に繋がります。

なお、実際に回収不能で一定の要件を満たしたときは、貸倒損失で処理することとなります。

赤字の繰越

過去に赤字が発生した事業年度と黒字の事業年度の所得を相殺して計算することができるので法人税を減少させる効果があります。

ただし、青色申告書を提出した事業年度に生じた欠損金額であることや繰り越される期間は最大10年間であることに注意する必要があります。

なお、「欠損金の繰戻しによる還付」という制度があり、一定の要件を満たせば前事業年度が黒字、等事業年度が赤字になった場合に欠損金額を繰戻して法人税額が還付されます。

お金が残らない節税対策

少額の減価償却資産

青色申告法人及び中小企業者である場合には、30万円未満の減価償却資産を一括で損金として処理することができます。これは「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」と言いますが、取得価額の合計額が300万円に達するまでが限度となります。

なお、取得価額が20万円未満である場合、「一括償却資産」として処理することもあります。これは3年で均等償却する方法になります。

中古資産の購入や修繕費

固定資産を購入した場合は、一度に経費にすることができず、耐用年数に応じて経費化することとなりますが、中古資産を購入した場合はこの耐用年数が短くなるため、早期の経費化が可能となります。このため社用車や大型の機械を買う予定がある場合は、中古品を購入を検討することも節税に繋がります。

また、大規模修繕などを行うことにより修繕費を計上することも節税となります。

慰安旅行

慰安旅行に行くことにより福利厚生の充実を図りつつ、節税することができます。

ただし、4泊5日以内であることや社員の50%以上が旅行に参加しなければならず、会社の負担は目安として10万円以下である必要があります。慰安旅行は社員を労うことができますが、高額になる場合があるので注意が必要です。

中小企業投資促進税制

中小企業投資促進税制とは、中小企業の設備投資を促進するために作られた制度で、「取得価額×30%の特別償却」か「取得価額×7%の税額控除」が受けられます。

この制度を使う場合には、対象者や対象設備などをしっかり確認するとともに、自社の置かれた経営状況から特別償却か税額控除のどちらを選択したほうが有利となるのか入念にシミュレーションすることがポイントとなります。

著者紹介

「小さな会社と個人事業主の専門税理士」、吉川拓税理士事務所の吉川です。

10年以上にわたり、小規模事業者や個人事業主の皆さまを税理士としてサポートしてきました。

現在は大阪市で開業していますが、オンライン対応により地方や離島を含め全国対応しております。

会計や税金が苦手な方にも、専門用語を使わず分かりやすく、親身に寄り添うことを心がけています。

趣味はトイプードル、コーヒー、読書。お気軽にご相談ください。