概算経費の特例における事業所得の総収入金額とは?

医院や歯科医院など医療機関が概算経費の特例を受けるための要件として事業所得に係る総収入金額の合計額が7,000万円以下というものがありますが、今回はこの総収入金額についての注意点などを解説します。

事業所得に係る総収入金額の合計額とは?

医院や歯科医院などクリニックが概算経費の特例の適用を受けるためには「社会診療報酬が5,000万円以下であること」や「医業又は歯科医業から生ずる事業所得に係る総収入金額に算入すべき金額の合計額が7,000万円以下であること」などの要件を満たす必要があります。

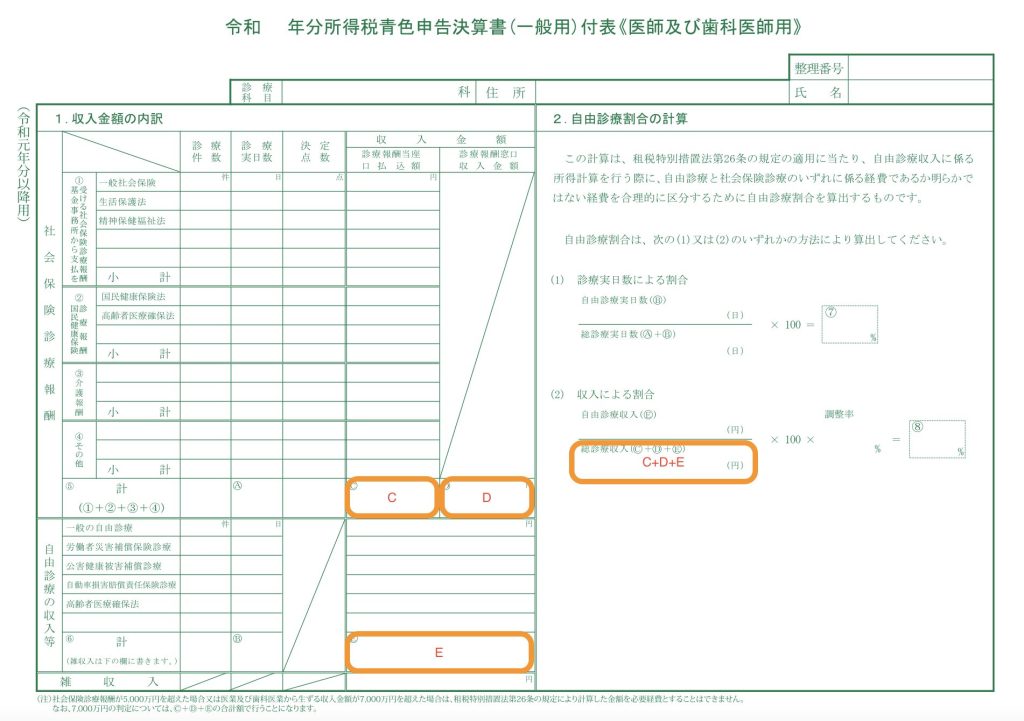

この「事業所得に係る総収入金額の合計額」とは、社会保険診療報酬と自由診療の収入等を合計したものとし、雑収入は含めないこととされています。

この7,000万円以下という金額は上記青色申告書付表の「C+D+E」の金額のことを意味しているため、この枠内の金額が7,000万円以下であれば要件を満たすこととなります。

なお、概算経費の特例について、詳しくは以下のページをご覧ください。

注意点について

共同経営の場合は?

共同経営の場合は分配割合に応じて適用が可能かどうか判断するため、例えば2人で50%ずつの分配割合であれば総収入金額の合計額が1億円であった場合でも各人の総収入金額は5,000万円となるため7,000万円以下という要件を満たすことになります。

概算経費の特例の選択時期は?

概算経費の特例の適用は、確定申告の際に選択することとなります。

このため一度概算経費の特例を用いて計算し申告書を提出した場合は、診療報酬の計算に誤りがあったなど例外的な場合を除いて、特例を選択したということになり実額での計算はできず更正の請求もできないため注意しておく必要があります。

まとめ

今回は概算経費の特例に関して総収入金額の合計額について解説をしました。

総収入金額の合計額には雑収入の金額は含めないほか、一度概算経費の特例を選択をすると原則として変更はできないため慎重に判断をするようにしましょう。

著者紹介

「小さな会社と個人事業主の専門税理士」、吉川拓税理士事務所の吉川です。

10年以上にわたり、小規模事業者や個人事業主の皆さまを税理士としてサポートしてきました。

現在は大阪市で開業していますが、オンライン対応により地方や離島を含め全国対応しております。

会計や税金が苦手な方にも、専門用語を使わず分かりやすく、親身に寄り添うことを心がけています。

趣味はトイプードル、コーヒー、読書。お気軽にご相談ください。