仮想通貨(暗号資産)取引に確定申告は必要か?

近年では仮想通貨(暗号資産)による投資を行う人が増えています。仮想通貨は価格変動が激しいため大きな利益を獲得できる可能性がある反面、リスクも大きくなっています。今回は仮想通貨(暗号資産)に伴う確定申告について説明します。

目次

仮想通貨(暗号資産)とは?

仮想通貨(暗号資産)とは、財産的価値を有する電子データの資産を意味し、具体的にはビットコインやイーサリアム、リップル、ネムなど様々な種類の仮想通貨が存在します。

仮想通貨は、金融庁(財務局)の登録を受けた事業者(暗号資産交換業者)から入手することができます。

国家によって発行された法定通貨ではなく、価格変動が激しい点には注意する必要があります。

仮想通貨(暗号資産)は確定申告が必要なのか?

会社員など1社から給与を受けている場合は、仮想通貨の取引で20万円を超える利益が出た場合は確定申告が必要となります。

ただし、単に仮想通貨を所持しているだけでは利益が出ているわけではないので、確定申告の必要はありません。

具体的には、仮想通貨を売却したとき、仮想通貨で商品やサービスを購入したとき、他の仮想通貨と交換したときなどに確定申告をする必要性が出てきます。

仮想通貨(暗号資産)の確定申告の方法は?

国税庁から「暗号資産に関する税務上の取扱いについて(令和3年12月)」という資料が出されていますが、仮想通貨の確定申告を行うにあたってのポイントをまとめると以下の4点となります。

① 仮想通貨の所得区分

② 総合課税

③ 損益通算の禁止

④ 損失の繰越控除の禁止

①仮想通貨の所得区分

所得税は所得区分を10種類に分けていますが、仮想通貨による利益は原則として「雑所得」に区分されます。

雑所得は事業所得や給与所得など9区分の所得区分のいずれにも当てはまらない場合に該当する所得となります。

なお、仮想通貨を事業用資産として保有し決済手段として保有する場合、仮想通貨取引が事業として行われている場合などは事業所得となります。

②総合課税

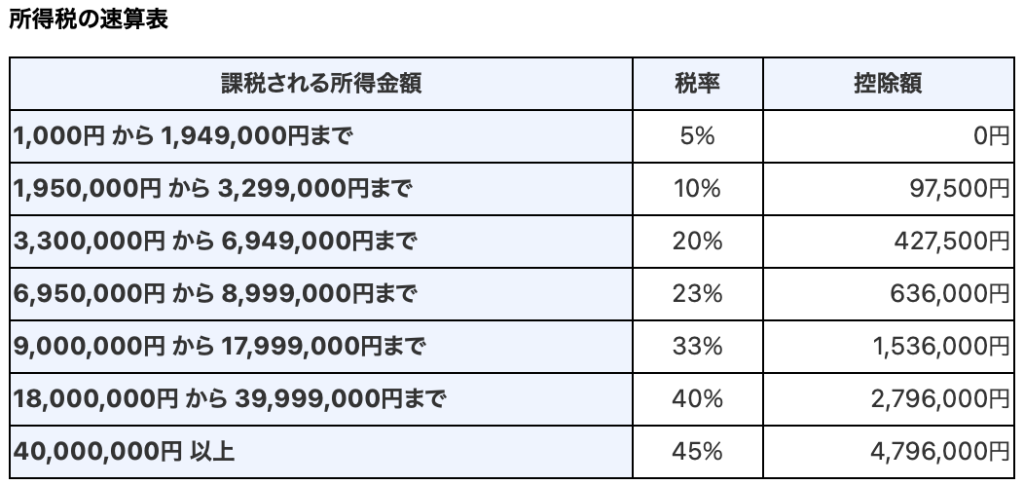

雑所得として区分されることから総合課税の対象となり累進課税が適用されます。

総合課税は他の所得と合算して計算するため、給与所得がある場合は給与所得と仮想通貨による所得(雑所得)を合算して税金を計算します。

さらに累進課税であることからこの合算した金額に税率をかけるため所得が増えれば増えるほど税率が高くなってしまいます。このほか住民税10%を含めると最大55%の税率となります。

株やFXとの違いは?

仮想通貨とは違い、株やFXは配当所得として申告分離課税となります。このため税率は20.315%(所得税+地方税)となります。

③損益通算の禁止

所得税法では、不動産所得・事業所得・山林所得・譲渡所得のみ損益通算の対象となります。

このため仮想通貨取引による損失を給与所得などから差し引くことはできません。

ただし、仮想通貨同士で損失を差し引くことは可能です。

④損失の繰越控除の禁止

損失の繰越控除とは、損失が発生した場合に翌年以後3年間にわたってその損失を繰り越すことができる制度ですが、仮想通貨取引により損失が発生した場合は繰り越すことはできません。

仮想通貨(暗号資産)の所得の計算方法は?

仮想通貨取引による所得を計算する方法としては、移動平均法と総平均法の2種類があります。移動平均法は仮想通貨を購入するたびに平均単価を算出する方法です。これに対して総平均法は1年間の購入総額と購入数量から単価を算出する方法です。

移動平均法は計算に手間がかかりますが、その都度評価額が把握できるので実態により即した方法となります。一方で総平均法の計算はあまり手間がかからず簡易にできます。

以下のような取引の具体例で移動平均法と総平均法でどのような違いがあるか見ていきましょう。

-

具体例

3月 10万円で1ビットコイン購入

5月 20万円で1ビットコイン購入

8月 1ビットコインを40万円で売却

9月 50万円で1ビットコインを購入

11月 1ビットコインを70万円で売却

-

移動平均法の場合

① 3月と5月購入時の平均レート

(10万円+20万円)÷2ビットコイン=15万円

② 8月売却時の所得

1ビットコイン×15万円=15万円

40万円−15万円=25万円

③ 9月購入時の平均レート

(15万円+50万円)÷2ビットコイン=32.5万円

④ 11月売却時の所得

1ビットコイン×32.5万円=32.5万円

70万円−32.5万円=37.5万円

⑤ 所得の合計

25万円+37.5万円=62.5万円

-

総平均法の場合

① 3月と5月と9月購入時の平均レート

(10万円+20万円+50万円)÷3ビットコイン=26万6,666円

② 8月と11月売却時の所得

2ビットコイン×26万6,666円=53万3,332円

(1ビットコイン×40万円)+(1ビットコイン×70万円)=110万円

110万円−53万3,332円=56万6,668円

移動平均法と総平均法は単年でみると上記のような違いになります。

長期的に見れば所得の金額はどちらも同じですが、単年度では所得に差が生じます。このためどちらの計算方法を選択するか慎重に検討する必要がありますが、一度採用した計算方法は継続して適用しなければなりません。

まとめ

仮想通貨(暗号資産)の確定申告の必要性や計算方法について説明してきました。

特に仮想通貨取引の所得を計算する方法として移動平均法がありますが、実際の取引では煩雑でかなりの時間を要することとなるでしょう。

国税庁のホームページでは暗号資産の計算書(Excel)が公開されているので、これを利用するのが便利です。

著者紹介

「小さな会社と個人事業主の専門税理士」、吉川拓税理士事務所の吉川です。

10年以上にわたり、小規模事業者や個人事業主の皆さまを税理士としてサポートしてきました。

現在は大阪市で開業していますが、オンライン対応により地方や離島を含め全国対応しております。

会計や税金が苦手な方にも、専門用語を使わず分かりやすく、親身に寄り添うことを心がけています。

趣味はトイプードル、コーヒー、読書。お気軽にご相談ください。